投資にはどんな種類がある?

初心者でもわかる代表的な投資の特徴まとめ

株式・投資信託・債券・不動産など、投資には性格の異なるさまざまな“道具”があります。

このページでは、それぞれの特徴・メリット・リスクを初心者にもわかりやすく整理しています。

どんな場面でどの投資が向いているのか、そして自分に合った投資の選び方がつかめる内容になっています。

株式・債券・不動産…投資の道具を知ろう

「投資とは?」の章では、投資はお金を育てるための道具であり、預金とは役割が異なることを学びました。

では、その育てるための道具には、どんな種類があるのでしょうか?

この章では、投資の代表的な4つの選択肢(株式・投資信託・債券・不動産)を取り上げ、特徴・メリット・リスクをやさしく整理していきます。

それぞれの違いを知ることで、あなたに合った投資の始め方が見えてきます。

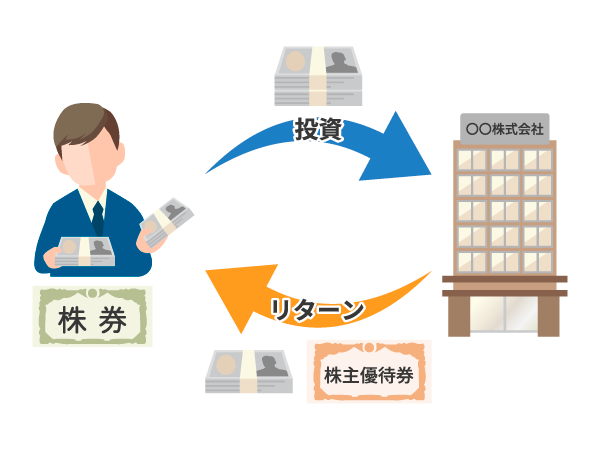

株式投資とは?

株式とは、企業が事業資金を集めるために発行する所有権のチケットのようなものです。

株式を買うと、その企業の一部を持つ株主(オーナー)になります。

株主になると、企業の成長に合わせて利益を得られる可能性があるため、企業の成長を応援しながら、資産を増やすチャンスを得られるというイメージです。

株式で得られる主なリターン

- 値上がり益(キャピタルゲイン):

買った時より株価が上がると、その差額が利益になる - 配当金(インカムゲイン):

企業が利益の一部を株主に分配してくれるお金 - 株主優待:

日本独自の制度で自社製品や割引券などがもらえる

株式の主なリスク

株式は、企業の業績や景気の動き、ニュースなどさまざまな要因によって日々価格が上下します。

そのため、思ったように値上がりしないこともあれば、価格が下がって元本を下回る可能性もあります。

つまり、株式には価格が変動するリスクがあり、預金とは違って元本が保証されないという点を知っておくことが大切です。

株式は大きなリターンを狙える一方、値動きも大きくなりやすい特徴があります。

そのため「どの株を選ぶか」が最初のつまずきポイントに。

まずは少額でも自然に分散できる投資信託から始める人が多いのは、この理由からです。

投資信託とは?

投資信託とは、投資のプロ(ファンドマネージャー)が、多くの人から集めたお金をひとつにまとめて運用してくれる商品です。

株式や債券などを組み合わせた、「いろいろな投資が詰まったお弁当パック」のようなイメージ。

1つの商品を買うだけで、たくさんの銘柄に少しずつ分かれて投資できるのが大きな特徴です。

投資信託で得られる主なリターン

- 基準価額の値上がり益:

投資信託全体の値段が、買ったときより上がったときに売却すると、その差額が利益になる - 分配金:

運用で得られた利益などの一部が、分配金として投資家に支払われる

(分配金を出さずに、ファンドの中で再投資するタイプもあります)

投資信託の主なリスク

投資信託は、組み込まれている株式や債券などの値動きによって、基準価額が上下します。

そのため、元本を下回る可能性があることは理解しておく必要があります。

ただし、複数の資産をまとめて運用するため、個別株より値動きがマイルドになりやすいという特徴もあります。

いずれの場合も、預金とは違って元本が保証されている商品ではないということを、あらかじめ理解しておくことが大切です。

投資信託は、少額から・自動で分散・プロにおまかせがそろった、とても扱いやすい道具です。

「どの株を選ぶかわからない」「最初から大きく減るのは怖い」という人ほど、最初の一歩として投資信託を選ぶと、ムリなく続けやすくなります。

債券投資とは?

債券とは、国や企業が資金を集めるために発行する借用書のような役割を持つ金融商品です。

購入すると、発行した国や企業にお金を貸す形になり、その見返りとして利子を受け取ることができます。

そして、あらかじめ決められた満期(返済期限)になると、原則として元本が戻ってくるという仕組みです。

債券で得られる主なリターン

- 利子:

債券を持っている期間中、定期的に受け取れる利息のこと - 償還差益・売買益:

満期まで保有して元本が返ってきたときに得られる利益、または途中で売買したときの価格の差による利益

債券の主なリスク

債券は株式に比べて値動きが小さく、比較的おだやかな運用がしやすい投資です。

ただし、絶対に安全というわけではありません。

発行している国や企業の状況が悪化すると、元本や利息が返ってこない可能性(信用リスク)が生まれます。

また、市場の金利が変化すると価格が上下するなど、金利の動きによる値動きリスクも残っています。

債券は安定しやすい反面、発行元の信用力がとても大切です。

そのため、初心者の方はまず、信用度の高い国債や、複数の債券に分散して投資できる投資信託から取り入れると、安心して始めやすくなります。

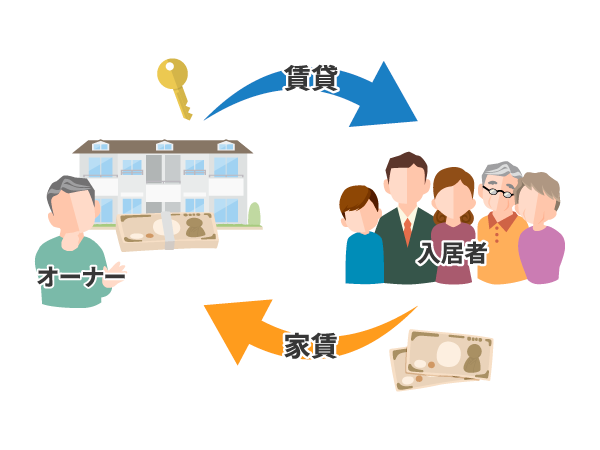

不動産投資とは?

不動産投資は、マンションやアパート、土地などの実物の資産(モノ)に投資する方法です。

購入した不動産を人に貸したり、値上がりしたタイミングで売却したりすることで利益を得ます。

不動産投資で得られる主なリターン

- 家賃収入:

入居者から毎月もらえる家賃収入のこと - 売却益:

購入したときより高い価格で売れた場合、その差額が利益になる

不動産投資の主なリスク

不動産は実物としての安心感がある一方で、気をつけたいポイントもあります。

たとえば、入居者が見つからないと家賃収入が得られなかったり、不動産の価格が景気の影響で下がってしまうことがあります。

また、建物の修繕費や固定資産税などの維持費がかかる点や、売却したいときにすぐ現金化できない場合があるのも、不動産ならではの特徴です。

不動産投資は実物資産ならではの安心感がある一方で、購入資金や管理の手間がかかりやすい側面もあります。

最初の一歩としては、いきなり大きな物件に挑戦するのではなく、まずは自分に合った投資スタイルやリスク許容度を知ることから始めると安心です。

自分に合う投資の道具を見つけよう

株式・投資信託・債券・不動産──ひとことで「投資」と言っても、それぞれ性格もリスクもまったく違います。

だからこそ、「どれを選ぶか」ではなく、「どれをどんな目的で使うか」という視点が大切になります。

- 株式はリターンも振れ幅(リスク)も大きめ

- 債券はおだやかな値動きが特徴

- 投資信託はプロに任せられる便利な分散パック

- 不動産は実物資産ならではの安定感が魅力

こうした性格の違いを知っておくと、目的や余裕資金に合わせて、無理なく組み合わせる判断がしやすくなります。

※本ページは投資判断を勧誘する目的ではなく、正しく違いを理解してもらうための情報提供です。

最終的な投資判断は、ご自身の責任で行ってください。